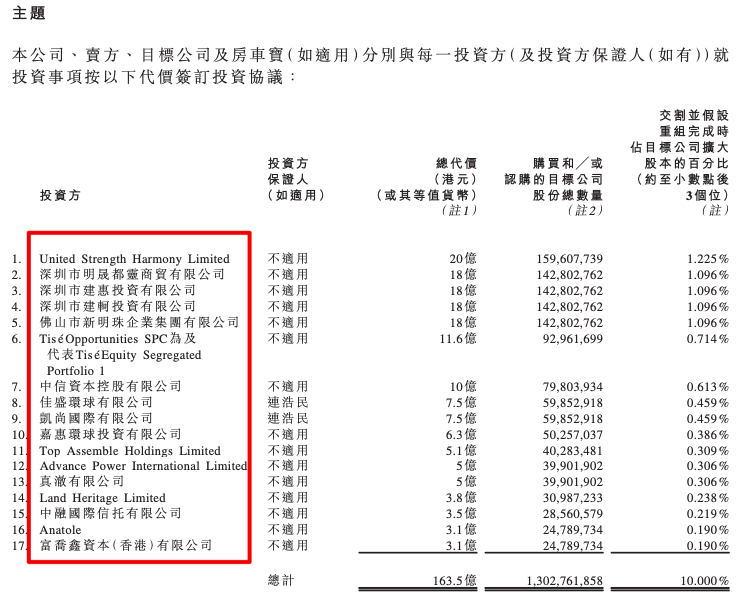

中国恒大集团公告称,就房车宝集团引入赵令欢、郑家纯等17名投资者。

上述公告,被外界解读为恒大在推动房车宝集团上市。

值得注意的是,有关回购权方面,在公告中,恒大表示希望房车宝在集团与投资方进行股权交割后,12个月内完成合资格上市,否则每一投资方有权要求相关义务方(包括中国恒大集团等)共同及个别地以该投资方支付的原始代价加溢价15%回购投资方所持有的房车宝股份。

恒大透露,房车宝将在美国纳斯达克或其他合适证券交易所挂牌上市,而发行融资前估值应不低于人民币1500亿元(或其等值货币)。

有关目标公司

目标公司2020年1月6日在开曼群岛注册成立之公司,于本公告日期由中国恒大间接全资拥有。目标公司为一间投资控股公司,于本公告日期持有及控制房车宝约80.8%权益。

房车宝以“数字科技、房车合一”为愿景,创新应用大数据、人工智能、云计算、虚拟现实等数字科技,实现资源信息共享和买卖双方精准匹配,构建房产、汽车线上线下全渠道综合交易服务平台,致力于打造成为全球规模最大、实力最强的互联网科技服务集团,助力亿万家庭实现品质住行梦想。

目标集团于房车宝成立日期至2020年12月31日期间之经审核税前利润及税后利润分别为1.47亿人民币及1.03亿人民币。

目标集团于2020年12月31日之经审核之总资产值及净资产值分别为约47.41亿人民币及约31.06亿人民币。

(中华网财经综合 文/葛亮)

责任编辑:Rex_08

营业执照公示信息

营业执照公示信息